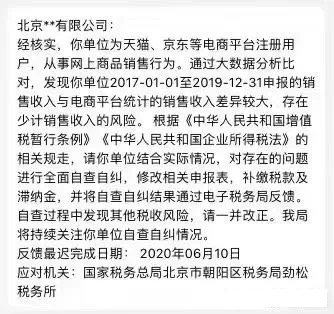

近日,多家经营京东、淘宝/天猫网店的店主向媒体表示,在5月收到了当地税务局部门的“风险自查提示”,对他们存在的少记营业收入风险进行提示,并要求自查从2017年至2019年存在的漏报问题并补缴税款以及滞纳金。

我们知道,上一次电商征税风波还要回溯到2015年。

当年4月开始,包括北京、广州、江苏、上海、山东、深圳等在内的一些省市税务部门相继约谈了辖区内的电商卖家,要求卖家如实申报销售额并补缴漏缴的税款。

由于当时电商属于新兴行业,增加了不少就业机会,为经济增长贡献了不少份额,因此在同年5月5日,国家税务局随即发布《关于坚持依法治税更好服务经济发展的意见》,意见要求,“各级税务部门今年内不得专门统一组织针对某一新兴业态、新型商业模式的全面纳税评估和税务检查。”

因此之后并未再有大范围针对电商的涉税检查......

据了解,本次发函的根本原因是天猫、京东等电商平台开设网店的企业,其向税务部门申报的销售收入与电商平台所统计的销售收入差异较大,再加上本轮疫情影响,各地政府财力吃紧,双重因素叠加下,便促成了税务部门要求电商企业补缴营收差额所产生的增值税与企业所得税这一行为。

据悉,北京第一批通知了2000家企业,一次性按照支付宝进账额度补税。

对电商企业征税纳税的规范,并不是空穴来风。2019年,国务院便出台《电子商务法》并于1月1日开始实施,其中有涉及相关法条如下:

第三十一条 电子商务平台经营者应当记录、保存平台上发布的商品和服务信息、交易信息,并确保信息的完整性、保密性、可用性。商品和服务信息、交易信息保存时间自交易完成之日起不少于三年;法律、行政法规另有规定的,依照其规定。

第五十三条 电子商务当事人可以约定采用电子支付方式支付价款。

……电子支付服务提供者应当确保电子支付指令的完整性、一致性、可跟踪稽核和不可篡改。

电子支付服务提供者应当向用户免费提供对账服务以及最近三年的交易记录。

既然如此,为何还会产生地方税务部门所说的情况呢?其主要是因为:

1. 线上经营的模式其真实销售收入由平台掌握,而这一块数据还未完全与税务局同步;

2. 电商平台的商户销售商品,如果消费者不要求开具发票,商户不会主动开票,向税务局申报收入往往显著低于实际销售收入,存在一定逃税风险。

上海国家会计学院财税专家葛玉御表示,目前税务局通过网络爬虫等技术提高了大数据税收治理水平,同时加强了与电商平台企业的合作,可以获取平台统计的销售收入,从而借助大数据比对分析,发现企业可能存在的逃税问题。

回到本轮通知中,税务局开征的重点是增值税和企业所得税。此次告诫我们在电商企业运营的过程中,一定要提前做好相应税筹规划,按规定依法、如实做账报税,同时最重要的是停止刷单行为!因为企业是要对刷单的“营收额度”进行报税的…

其实,2019年国务院对税收进行改革,推出一批针对小微企业(小规模纳税人)定点普惠性税收免除政策,每年针对性降税达到2000亿之多,持续时间长达三年。因此对电商企业的相关税收优惠有了相关明确的法律规定。

1. 关于增值税

小规模纳税人季度销售额小于30万元的,免交增值税,增值税起征点由月销售额3万元提高到10万元。

按照我国现行税法,小规模纳税人享有税收优惠,增值税统一按照1%的税率进行征收,一般纳税人则根据不同的税种,按照6~16%进行征收。

注意:小规模纳税人指的是年销售额低于500万的企业,超过500万则称之为一般纳税人

2. 企业所得税

根据官方文件显示,小型微利企业,其年应纳税所得额不超过100万元、100万元到300万元的部分分别减按25%、50%计入应纳税所得额,使税负降至5%和10%。

也就是,年盈利低于100万元的企业,税率直接打2.5折,只需要按照5%的税率缴纳企业所得税。年盈利高于100万元低于300万元的部分,打5折,按照10%的税率缴纳企业所得税。

光是2019年的税改,普通企业都可享受那么多优惠了,更别说不同地区特别是自贸区或者是不同属性企业可享受的税收优惠。因此电商企业在寻求降低税务成本方案过程中需要注意以下事项:

1. 了解与遵守税收法律、法规和具体政策。

税收筹划的前提是依法纳税,只有在这个前提下,才能保证所设计的经济活动、纳税方案为税务主管部门所认可,否则会受到相应的惩罚,并承担法律责任,给企业带来更大的损失。

2. 具体问题具体分析。

不能照搬他人方案,税务筹划没有固定的套路或模式,手段及形式也是多样的,所以针对同企业、不同问题,需要因地制宜,具体问题具体分析。

3. 应从总体上系统地进行考虑。

在进行税收筹划时,企业不能仅把目光盯在某一时期纳税最少的方案上,而应根据企业的总体发展目标去选择有助于企业发展、能增加企业整体利益的方案,甚至有时还得为企业的整体、长远利益让路。

瑞豐德永提醒

随着经济的发展以及税收法制化进程的加快,纳税人税收筹划意识会更加强烈,我国企业将越来越多地利用税收筹划来降低税务成本及维护自身的合法权益。瑞豐德永在此提醒,专业的事情应交给专业的人士去做,毕竟术业有专攻,不仅可以完成得更好,还可有效地把风险降到最低。

编辑推荐:

红筹架构搭建资金如何流动的问题,境外投资资金进出境合法合规化

香港公司股份转让,全方位解读

CRS新进展:新增4个国家签署《多边税收征管互助公约》

全球50多个国家/地区设有办事处。

包括资深的专业领导层和拥有各相关专业资格的人员。

包括财富杂志全球500强至初创公司等不同规模的企业。

资产行政管理规模达4950亿美元。

为1400家港股上市公司提供投资者和首次招股等服务。

为《财富》杂志全球500强中50%的企业提供服务。

tricor卓佳 | 瑞丰德永服务客户

行业:汽车、引擎和动力设备、自动驾驶

行业:汽车、飞机、引擎和动力设备

行业:工业设备, 工业和建造业, 可再生能源与环境, 机械, 运输

行业:金融软件、网络服务供应商

行业:安防产品、视频处理技术、视频分析技术